Nel settore estrattivo, le acquisizioni sono più facili delle esplorazioni

La corsa di Newmont al primo posto per le estrazioni aurifere.

I vertici delle aziende estrattive al giorno d’oggi preferiscono fondere ed acquisire aziende, piuttosto che cercare nuovi giacimenti, secondo gli analisti che indicano il secondo mega-accordo nel giro di quattro mesi.

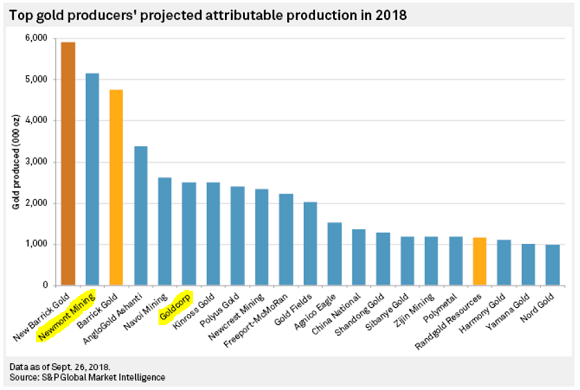

A seguito della fusione a fine 2018 dell' ex-estrattore d’oro numero 1 Barrick con il numero 15 Randgold, l’attuale produttore n. 2, Newmont, si sta ora attivando per acquistare il numero 4 Goldcorp e reclamare il titolo di "azienda leader mondiale nel settore dell'oro", vantandosi di quello che sarà "il più forte portafoglio di miniere e progetti d'oro operativi di livello mondiale in giurisdizioni favorevoli [principalmente Stati Uniti e Canada] con la più grande base di riserve e potenziale esplorativo senza precedenti".

Riecheggiando l'annuncio di Barrick-Randgold dello scorso settembre, "Questa combinazione creerà il leader nel settore dell’oro a livello mondiale", afferma Gary Goldberg, CEO di Newmont (NYSE: NEM). "Questa combinazione crea la prima società d'oro al mondo", concorda David Garofalo, CEO di Goldcorp (NYSE: GG).

"Garofalo è stato massicciamente strapagato", ha osservato il Gold Council degli azionisti, un gruppo di 17 hedge fund e altri investitori formato nel 2018 a supporto di una migliore gestione delle società di estrazione dell'oro, nella speranza di ottenere rendimenti più elevati.

"Gli azionisti [di Goldcorp] hanno perso oltre 3,7 miliardi di dollari americani dalla sua nomina, e Goldcorp ora vuole vendersi solo con un leggero premio al prezzo azionario minimo di 1, 3, 5, 7 e 10 anni".

Parlando di "disciplina" nei costi di produzione, l'annuncio NEM-GG di questa settimana promette un "dividendo leader nel settore - stabile e sostenibile a 0,56$ per azione".

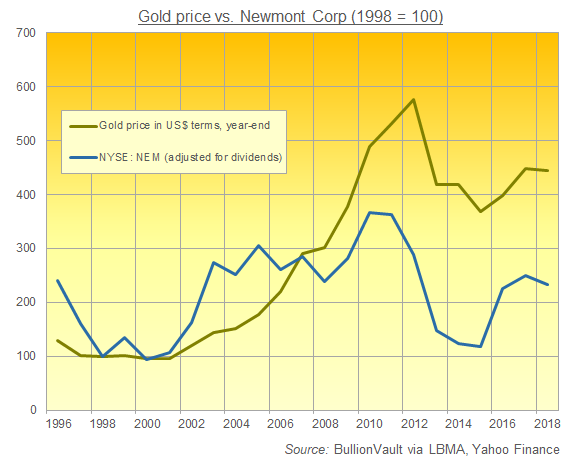

Newmont ha pagato 0,70$ nel 2018, il rendimento più alto dal 2013 in termini di contanti e anche il più alto rendimento da dividendo in 5 anni come percentuale del suo prezzo azionario.

Negli ultimi tre decenni Newmont ha ceduto l'1,1% medio agli azionisti.

Il quasi-dimezzamento dei prezzi dell'oro in dollari dal 2011 al 2015 ha visto i minatori tagliare sia i budget delle acquisizioni sia quelli di esplorazione, mentre i prezzi delle azioni crollavano.

Ora, con il recupero dell'oro del 25%, "Le aziende competono per costi minori, mentre cercano di ricostituire la propria base di riserva", afferma Adrian Hammond, analista minerario presso SBG Securities. "Quindi acquisire risorse è di nuovo l'alternativa più facile" per cercare di trovare nuove riserve non sfruttate sottoterra.

In aumento del 18,6% nel 2018, e rappresentando la metà di tutte le spese di esplorazione dei metalli non ferrosi, i budget di esplorazione dell'oro hanno raggiunto la crescita più ampia del settore minerario dal 2014, secondo i dati elaborati da S & P Global Market Intelligence.

Ma l'industria continua a subire "rendimenti in diminuzione sull'esplorazione e mancanza di scoperte di livello mondiale" afferma Mark Fellows di Metals Focus - una tendenza iniziata dopo il picco delle nuove scoperte negli anni ‘80”.

"Il futuro è quasi privo di progetti in grado di produrre oltre 250.000 once all'anno", Fellows scrive in un recente rapporto del World Gold Council dell'industria mineraria, "mentre le miniere che producono oltre questa soglia sono responsabili di circa il 50% del totale produzione oggi".

"C'è spesso un intervallo di 10 anni dal momento in cui l'oro viene scoperto per la prima volta in una data area alla produzione commerciale", aggiunge Michelle Ash, Chief Innovation Officer di Barrick.

Le azioni di Newmont hanno subito un calo del 10% nella Borsa di New York a partire dalle notizie di lunedì, scendendo verso il minimo di 2,5 anni dello scorso autunno a 30$ per azione.

Goldcorp intanto si avvicina al suo prezzo azionario più debole dai minimi di 13 anni di inizio 2016.

L'offerta di Newmont ha un premio del 17% rispetto ai livelli recenti di GG, da pagare in titoli NEM e con un valore combinato di oltre 26 miliardi di dollari.

Barrick Corp. - da Capodanno sotto il precedente simbolo NYSE di Randgold "Gold" - mostra una capitalizzazione azionaria di $ 21,5 miliardi.

Membro fondatore del Gold Council degli azionisti, l'omonimo gruppo di hedge fund di John Paulson ha visto un calo del patrimonio gestito di oltre tre quarti, tra il picco del 2011 quando il prezzo dell'oro ha raggiunto 1.900$ l’oncia tra il declassamento del debito americano, la crisi del debito dell'Eurozona ed i disordini nel Regno Unito - e l'inizio del 2018.

"La maggior parte di ciò che è rimasto appartiene a Paulson stesso", ha indicato Bloomberg la scorsa primavera, dopo che i clienti hanno disinvestito in risposta alla performance deludente dei fondi.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email