Oppio, dollari, oro e disavanzo commerciale - parte 2

Molto spesso la storia aiuta a capire e prepararsi al futuro...

di Adrian Ash - BullionVault.it

NEL 19º SECOLO LA CINA entrò in guerra con l'Impero Britannico, la famosa guerra dell'oppio, perché il disavanzo commerciale tra le due nazioni era diventato insormontabile.

Tutt'ora la Gran Bretagna non produce moltissimi beni che la Cina vuole comprare. Il deficit nella bilancia commerciale del Regno Unito con la Cina è salito dell'8% nell'anno ad aprile 2008, mentre le importazioni dalla Cina sono salite di oltre il 10%.

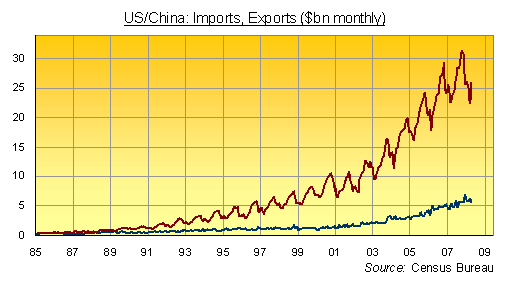

Ma oggigiorno, all'inizio del 21º secolo, è l'America che ha "clamorosamente fallito" nel produrre cose che i cinesi vogliono comprare. Tuttavia gli USA hanno ancor più fame di quanta ne ha mai avuta la Gran Bretagna per prodotti cinesi.

Il valore delle importazioni cinesi negli USA è leggermente caduto durante i primi quattro mesi di quest'anno in confronto al primo trimestre del 2007. Ma secondo l'ufficio delle statistiche, il Census Bureau, le esportazioni americane verso la Cina sono diminuite ancor più velocemente. Quindi il divario commerciale è andato aumentando, e per l'esattezza ora è tre volte il deficit commerciale verso il Canada o il Messico - ovvero rispettivamente i partner commerciali numero 1 e numero 3.

Il Canada e il Messico hanno in comune solo un confine con gli Stati Uniti, mentre la Cina si trova dall'altra parte dell'Oceano Pacifico. Ma come dimostrato dalla politica di forza dell'Impero Britannico nel 1839 le distanze hanno ben poca importanza se i consumatori vogliono comprare beni da oltremare.

Come fare a bilanciare questo debito? Oggigiorno vengono mandati oltreoceano in America carichi interi di dollari e obbligazioni governative anziché argento e oro fisico. Ma la Cina adesso vuole davvero i dollari e le obbligazioni, così come nel 1839 voleva quelle 12.000 tonnellate di oppio...?

Secondo i media di Hong Kong ad aprile sono arrivati altri $75 miliardi nelle riserve di valuta estera della Banca Popolare Cinese. In cambio la banca centrale cinese ha rilasciato yuan per un valore totale di $75 miliardi, in cambio di valuta locale delle obbligazioni guadagnate dalle aziende di esportazione. Stampare nuovo denaro potrebbe essere più facile che comprare argento in cambio di oro, ma il costo finale delle importazioni dell'America rimangono con la Cina piuttosto che con la nazione debitrice.

È un enorme vantaggio essere la nazione che emette il dollaro, la valuta delle riserve per eccellenza... un "privilegio esorbitante" come disse una volta il presidente francese de Gualle. Ed i tagli del tasso di interesse portati avanti da Ben Bernanke non fanno altro che rendere ancora più costoso il deficit della bilancia commerciale nei confronti dei fornitori cinesi.

Le obbligazioni decennali americane hanno un interesse di circa un terzo in meno dell'interesse principale della banca centrale cinese. Questa differenza rappresenta una perdita immediata per la Banca Popolare Cinese - e questo è senza considerare la perdita di valore del 20% del dollaro rispetto allo yuan dall'estate del 2005.

L'onda di dollari che sta invadendo l'oceano pacifico sta anche facendo allargare l'offerta cinese di denaro del 17% anno dopo anno - e con yuan dal valore di oltre $1 miliardo già immessi nell'economia domestica, "il pericolo della liquidità [in Cina] rimane enorme", scrive Dwyfor Evans della State Street di Hong Kong.

L'aggiunta di $75 miliardi di denaro in eccesso durante il mese scorso "raggiungerà il credito nazionale, che è aumentato costantemente durante gli ultimi anni", dice Evans a Bloomberg. "Questo inaugura una potenziale fonte monetaria inflazionistica".

Che fare? Impauriti dalla più veloce inflazione in oltre un decennio, la Banca Popolare Cinese ha appena aumentato la proporzione delle riserve richiesta (la quantità di denaro che le banche private devono avere nelle loro riserve) ad un enorme 17,5%. Questo dovrebbe eliminare circa $58 miliardi dal mercato dei prestiti locali, secondo RGE Monitor, quando le autorità cinesi inizieranno a "trattare questi sintomi di eccessiva liquidità".

Ma impauriti altrettanto dal recente crollo nel mercato azionario di Shanghai in seguito all'eccessiva inflazione, la banca centrale cinese continua a mantenere il suo tasso di interesse principale al di sotto dell'inflazione dei prezzi al consumo. Il rendimento in diminuzione offerto dalle obbligazioni governative americane di fatto lo richiede. Ma questi tassi di interesse al di sotto dello zero rendono il denaro un investimento perdente per il nuovo esercito di risparmiatori ed investitori cinesi. È interessante notare che molti di loro preferirebbero ancora comprare e possedere metalli preziosi piuttosto che dollari, sterline, euro o yuan.

La domanda di investimenti in oro al dettaglio in Cina è salita del 63% durante il primo trimestre del 2008, scrive l'azienda di consulenza GFMS, per un totale di 15.1 tonnellate. Le vendite di gioielli in oro è cresciuta del 9% - "uno dei pochi esempi di domanda crescente al di sopra dei livelli 2007" durante l'alto globale a $1.000 all'oncia - raggiungendo le 86,6 tonnellate.

La Cina ora rappresenta il secondo maggior mercato di gioielleria in oro (l'India è il più grande), e ha sorpassato gli Stati Uniti nel 2007. Ma anche con un totale di 420 tonnellate durante l'anno scorso, la domanda totale di oro dalla Cina, Hong Kong e Taiwan assieme rimane quasi irrilevante se calcolata su base pro capite.

Questo non significa che non continui a salire. Ma con merci cinesi che al momento rappresentano il 13% delle importazioni di merci fisiche dall'America ogni mese (più di quelle delle merci messicane e poco meno di quelle canadesi, incluso il petrolio) non sarebbe di che stupirsi se sempre più di questo capitale venga scambiato per oro e argento.

Perché i deficit sono pur sempre importanti, nonostante quello che scrisse Dick Cheney nel 2002 quando il calo del 40% del dollaro si diffuse sui mercati valutari mondiali. E sono importanti anche per quei paesi che si trovano esattamente dall'altra parte delle vie marittime.

Il disavanzo commerciale potrebbe iniziare ad essere importante anche per il paese debitore, se gli esportatori iniziano a richiedere pagamenti in moneta forte piuttosto che in valute cartacee a basso interesse. O in oppio.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email