È il ritorno del sistema aureo?

Un sistema aureo personale per conservare il potere d’acquisto

Di Adrian Ash - BullionVault.it

Il fatto che il prezzo dell’oro abbia sorpassato i $1400 all’oncia, significa che torneremo presto ad un sistema aureo? Crediamo di no. Non ad occidente, non in un futuro prossimo, e per tre semplici ragioni.

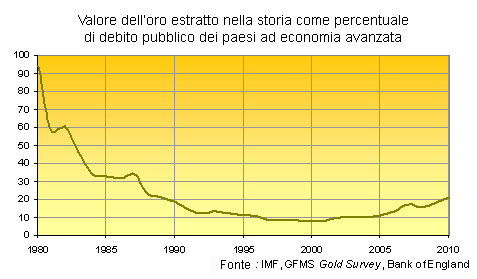

Primo, i prezzi dell’oro non sono ancora abbastanza alti. Secondo, i governi moderni non possiedono abbastanza oro fisico – non per il loro standard, per lo meno. E terzo, il ritmo della monetizzazione fisica, oreficeria e oro estratto trasformato in monete e lingotti, non è abbastanza veloce.

Prezzo dell’oro e valore

Sostenere il denaro cartaceo con oro fisico (seppure in una proporzione del 40%, come quella degli Stati Uniti nel periodo tra le due guerre) richiederebbe un prezzo più vicino ai $4.000 per oncia che all’attuale $1.400 (calcolo valido solo se tutto l’oro estratto fosse nelle banche centrali). Per coprire al 100% il valore del denaro cartaceo in circolazione, il prezzo dell’oro dovrebbe arrivare a $10.000 all’oncia.

Né il valore degli investimenti in oro rispetto agli altri asset finanziari è sufficientemente alto perché l'oro diventi l’unico arbitro monetario mondiale. Valutato al momento in $7,6 milioni di miliardi, le 170mila tonnellate d’oro estratte lungo la storia valgono appena il 3,9% degli investimenti globali.

Per quanto il suo valore sia certamente cresciuto rispetto a quello di un decennio fa, quando l’oro visse il momento più debole in assoluto lungo la storia, esso rimane inferiore ad altri asset più largamente diffusi, tra cui, per fare un esempio ovvio, il dollaro e i Treasuries.

Holding del settore ufficiale

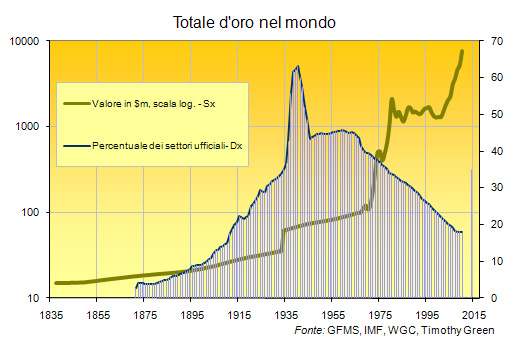

Come percentuale del totale di oro estratto, è dal 1911 che i governi mondiali non detengono così poco oro come nel momento attuale.

È vero che quel periodo segnò un momento di alta marea per lo standard aureo. Ma con la bassa marea sono poi giunti la Federal Reserve, lo stato sociale e la programmazione economica in regime di economia mista, eventi storici che non possono certo dirsi del passato.

![]()

![]()

Demolire tali quantità di denaro cartaceo nei prossimi cinque o dieci anni, per non parlare di eliminare la necessità centralizzata di controllare prezzi, crescita del PIL e libero movimenti di capitali, sembra meno probabile persino di un ulteriore quadruplicarsi di prezzi.

Né chi possiede riserve d’oro sembra disposto a mobilitare il proprio capitale per fornire una base al sistema monetario. Gli Stati Uniti, che posseggono la maggior quantità di metallo giallo, hanno discusso di un possibile ritorno al sistema aureo l’ultima volta negli anni ’80. In quel periodo, il valore dell’oro nei portafogli degli investitori privati era sei volte tanto quello di oggi, e i tassi di interesse sui depositi cash rendevano percentuali a due cifre.

Un ritorno al sistema aureo sembra piuttosto lontano al giorno d’oggi, nonostante il fatto che gli Stati Uniti potrebbero in effetti supportare la moneta attualmente in circolazione con una ratio del 40% ai prezzi attuali ($1.390 all’oncia, per la precisione). Il denaro è ovviamente più che semplici monete e banconote, e per coprire l’M2 (ovvero i risparmi cash dei privati) le 8.133 tonnellate d’oro degli USA dovrebbero essere valutate quasi dieci volte tanto ($13.230). In mancanza di tale valutazione, e vista la fobia della deflazione diffusa nei piani alti delle banche centrali, nulla di simile sta per accadere. Serve una moneta che si svaluti, non certo che sia forte, crede chi occupa quei piani alti.

Monetizzazione fisica dell’oro

La scarsa probabilità di tornare al sistema aureo non significa che gli investitori privati, o gli stati ad economia emergente, debbano smette di costruire le proprie riserve auree.

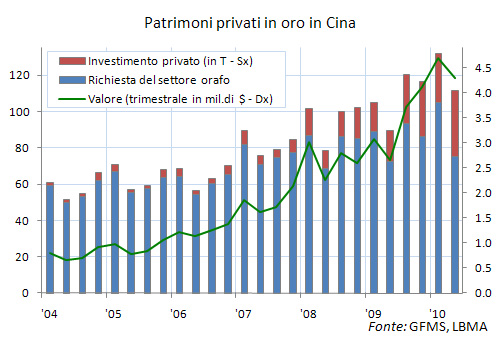

La richiesta d’oro “monetizzato” (ovvero sotto forma di monete e lingotti) è al momento il doppio di quella che fu dieci anni fa, e assorbe circa il 49% del totale commerciato nei mercati ufficiali nel 2010.

Questo ritmo di crescita è sufficiente da far prevedere il ritorno ad un sistema aureo? Poco meno di cento anni fa, Joseph Kitchin (da cui il ciclo di Kitchin dei mercati delle commodities) studiò i movimenti dei mercati dei metalli preziosi e scoprì che, in un mondo in cui l’oro era denaro da almeno 200 anni, la monetizzazione dell’oro fresco di estrazione era più del 45%. Il riciclaggio dei prodotti di oreficeria sicuramente contribuiva alla fornitura, mentre le unità monetarie esistenti mantenevano la loro forma.

Al giorno d’oggi poco più di un terzo dell’oro estratto è sotto forma di monete o lingotti (secondo una valutazione che comprende oro da investimento più quello delle banche centrali). Anche con il ritmo odierno, ci vorrebbero però 15 anni per portare il livello di monetizzazione al 44%, la proporzione media delle banche centrali dal 1945 al 1971, il primo (se non l’unico) momento in cui gli stati sociali interventisti dell’occidente accoppiarono le loro riserve monetarie all’oro.

L’oro è quindi destinato a non giocare alcun ruolo come denaro? Indicizzare una valuta teorica o un Diritto Speciale di Prelievo che includa euro, dollari, yuan e oro potrebbe sembrare una mossa saggia, che è in tono però con quello stesso atteggiamento che ha dato agli Stati Uniti un enorme privilegio nello stampare dollari, più quell’esplosione di interventi di stato in tutte le attività dell’economia che ancora sussistono oggi. D’altra parte, il tempo e le riserve d’oro private potrebbero in effetti riportarci all’origine del sistema aureo classico. Questo perché “l’incidente storico” (come lo chiama Timothy Green nel suo Ages of Gold) nacque come libero accordo (non una decisione di banche centrali o di qualche teorico dell’economia) tra privati che commerciavano beni e pagavano debiti tramite scambi di metallo fisico.

Persino nel 1900, i patrimoni privati di monete d’oro superavano quelli delle banche centrali, perdendo piede solo quando la seconda guerra in trent’anni si avvicinava e gli stati cominciarono ad accumulare oro. Solo nel 1925, quando reintrodusse la convertibilità in oro, la Gran Bretagna cominciò ad emettere banconote cartacee per rappresentare le riserve in oro, piuttosto che permettere la libera circolazione di metalli, cambiando la base dello standard dalle monete d’oro all’oro delle riserve nazionali.

Mai dire mai, quindi. I privati che detengono maggiore quantità d’oro al momento sono i nuovi ricchi delle due economie emergenti asiatiche. La richiesta d’oro in India si concentra sempre più su monete e lingotti da investimento (oramai il 30% della domanda nel subcontinuente indiano). Negli ultimi due anni e mezzo le famiglie cinesi hanno comprato più oro di quanto sia conservato nella Banca Popolare Cinese. Anche in questo caso, monete e lingotti sono sempre più richiesti rispetto ad altre forme “non da investimento”.

Incoraggiata attivamente da Pechino, la Cina rapidamente accumula privatamente riserve d’oro. Ciò dovrebbe ricordare a storici ed economisti che soltanto economie crescenti e con solide basi hanno utilizzato i metalli preziosi come sistema monetario con successo. Il futuro dirà se la Cina può svolgere questo ruolo. L’oro non è mai stata la panacea per stati deboli e con grossi debiti, come il disastro del ritorno allo standard in Gran Bretagna dimostrò nel 1925.

In altre parole...

“Il sistema aureo non è la causa ma la conseguenza della nostra prosperità commerciale”

come disse il primo ministro Disraeli in un discorsi agli industriali di Glasgow 50 anni prima.

Eppure, gli investitori occidentali che temono gli effetti della crescita dell’Asia sul proprio stile di vita, possono considerare di imitare il trend cinese di accumulare oro privatamente.

Se l’oro è utilizzato per conservare valore, piuttosto che direttamente per comprare e vendere, allora non resta che trovare il modo più semplice ed efficiente per possedere oro fisico, e trasformarlo quando serve in valuta utilizzabile sul mercato.

Una sorta di sistema aureo privato, per proteggere il proprio capitale in un momento in cui le banche centrali fanno la guerra per svalutarlo.

Comprare oro fisico ai prezzi del mercato professionale. BullionVault offre il modo più semplice, sicuro e conveniente per acquistare lingotti d'oro.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email