Gli investimenti in oro arrivano ai massimi di 10 mesi

L'investimento in oro cresce mentre l'inflazione colpisce azioni e obbligazioni...

La domanda di investimenti in oro è balzata ad un massimo di 10 mesi in aprile, mentre i prezzi delle obbligazioni e i mercati azionari globali sono crollati, scrive Adrian Ash di BullionVault.

Vi è stato un aumento della domanda di lingotti nel mese scorso mentre i prezzi dell'oro, ad eccezione di quello in dollari, hanno quasi toccato un nuovo record, nonostante le aspettative che le banche centrali, guidate dalla Federal Reserve, aumenteranno i tassi di interesse per cercare di contrastare quella considerata la peggiore inflazione degli ultimi decenni.

Ma le banche centrali sono così in ritardo rispetto all'inflazione che i rendimenti reali dei contanti e delle obbligazioni rimangono più negativi che durante gli anni '70, e ciò comporta un aumento della domanda di investimento in oro, considerato come rara e tangibile riserva di valore.

Al netto delle vendite dei clienti, gli utenti di BullionVault hanno acquistato quasi un quarto di tonnellata di oro da investimento nel mese di aprile, il massimo dal giugno dello scorso anno.

Se si considerano anche i piccoli acquisti netti di marzo, questo fa si che negli ultimi due mesi si sia invertita la metà del deflusso di mezza tonnellata del nuovo anno 2022, portando il totale dei possedimenti dei clienti a 47,2 tonnellate per un valore di $2,9 miliardi (£2,3 miliardi, €2,8 miliardi, ¥507 miliardi). I metalli vengono tutti custoditi e assicurati a Londra, New York, Singapore, Toronto o nella più popolare Zurigo.

Il numero di persone che investono in oro è diminuito in aprile, calando del 25,3% rispetto al conteggio di marzo, quando l'invasione russa dell'Ucraina ha stimolato il più veloce incremento mensile nel numero di compratori d'oro dall'inizio della crisi dei Covid 2 anni fa.

Il numero di venditori è diminuito quasi il doppio, scendendo del 46,4% al minimo da gennaio.

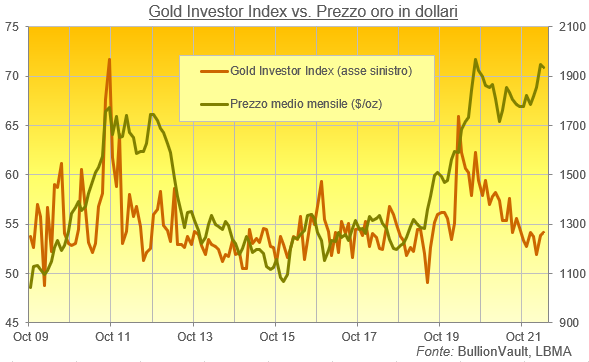

Insieme questo ha visto il Gold Investor Index salire di 0,3 punti a 54,2, raggiungendo il livello più alto degli ultimi 7 mesi. Il Gold Investor Index è una misura unica del comportamento degli investimenti privati in lingotti fisici che utilizza i dati proprietari di BullionVault, piattaforma per lo scambio di metalli preziosi online 24 ore su 24.

Il Gold Investor Index leggerebbe 50,0 se il numero di venditori durante il mese corrispondesse esattamente al numero di acquirenti.

I dati di BullionVault completano altri dati sul mercato dell'oro e dell'argento, mostrando le preferenze, escludendo le "intenzioni" basate su sondaggi”, del più grande gruppo di investitori in oro autogestiti al mondo.

Perché gli investimenti in oro sono così forti a fronte dell'aumento dei tassi delle banche centrali, per non parlare dell'aumento dei rendimenti delle obbligazioni a lungo termine?

L'aumento dei tassi d'interesse presenta naturalmente un vento contrario per i prezzi dell'oro, perché il metallo prezioso non paga alcun reddito. Ma la forza del dollaro in vista dell'atteso rialzo di mezzo punto da parte della Fed statunitense sta mascherando la resilienza dell'oro.

Mentre i mercati azionari europei hanno perso il 10% quest'anno, l'oro ha guadagnato il 10% sia in euro che in sterline. Su una base ponderata per la popolazione, i tassi delle banche centrali nelle economie del G7 sono ora in ritardo sull'inflazione di una media di 6,3 punti percentuali. I prezzi dell'oro sono saliti del 7,2% finora nel 2022.

La svalutazione, in altre parole, continua a spingere gli investitori a diversificare con l'oro mentre l'inflazione colpisce le valute, le obbligazioni e le azioni. E mentre il forte dollaro statunitense ha spinto il mese scorso i prezzi dell'oro più bassi rispetto alla media mensile quasi record di marzo (in calo dello 0,7% a 1934 dollari l'oncia) i lingotti d'oro sono aumentati di oltre l'1,2% sia per gli investitori europei che per quelli britannici.

I prezzi dell'oro da investimento hanno stabilito un nuovo record in euro a 1790 euro e una media di 1496,50 sterline per gli investitori britannici, appena 3,50 sterline al di sotto del massimo storico in sterline di agosto 2020.

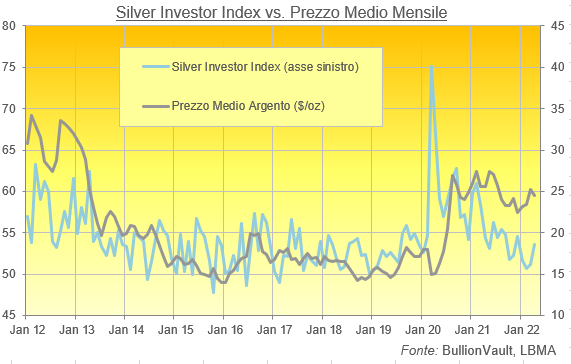

A differenza dell'oro, il prezzo dell'argento [che trova oltre metà della sua domanda (52%) da usi industriali e tecnologici] è sceso in termini di tutte le principali valute in aprile.

Questo ha interrotto una serie di prese di profitto, con il Silver Investor Index che è salito al suo ritmo più veloce da giugno 2021, con un aumento di 2,4 punti ad un massimo di 4 mesi di 53,6.

Anche la domanda di argento è stata positiva in termini di peso, registrando acquisti netti tra gli utenti di BullionVault per il primo mese in sei mesi ed espandendo le partecipazioni totali dei clienti a 1.220 tonnellate (quasi 6 tonnellate in più rispetto al minimo di 10 mesi di fine marzo) per un valore di $0,9 miliardi (£0,7 miliardi, €0,9 miliardi, ¥120 miliardi).

Nel frattempo, però, la decisione sui tassi di interesse di mercoledì da parte della Fed statunitense incombe su tutte le asset class, ed il prezzo più basso dell'argento si è unito ai minimi di tre mesi dell'oro a maggio, in termini di dollari americani.

Ma i prezzi per investire in oro per i residenti nel Regno Unito e nell'Euro sono molto più solidi, anche se i prezzi delle obbligazioni continuano a crollare, facendo salire i rendimenti dei Gilt per offrire ai nuovi acquirenti il tasso nominale più alto dalla fine del 2015, mentre i rendimenti dei Bund tedeschi portano i tassi in Euro a più lungo termine ai massimi degli ultimi 8 anni.

Questo lascia ancora i rendimenti dei Bund a 10 anni quasi 7 punti percentuali al di sotto degli ultimi dati sull'inflazione della Germania, mentre i rendimenti del Regno Unito sono indietro di quattro punti.

I risparmiatori e gli investitori di reddito non si sono quasi mai trovati in una situazione così disastrosa. Non c'è da stupirsi che il numero di persone che scelgono di detenere oro, argento o altri metalli preziosi fisici sia in aumento.

Editing e traduzione a cura di Douglas Da Silva

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email