Svendita dell'oro di Gordon Brown, vent'anni dopo

L’investimento peggiore della storia recente...

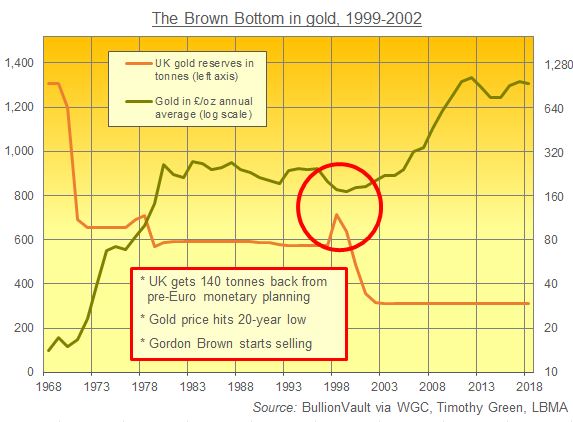

Il 7 maggio 2019 segna il ventesimo anniversario dall’annuncio del programma del nuovo governo Labour che vendette 401 tonnellate di oro delle 715 tonnellate presenti nelle riserve nazionali inglesi entro la fine del 2002, scrive Adrian Ash di BullionVault.

Ignorando i consigli degli esperti in metalli preziosi, e sfidando l’opposizione della Bank of England, quest’azione fu un’ulteriore spinta al ribasso per il mercato dell’oro, già ribassista da due decenni.

- Il Regno Unito vendette 401 tonnellate d’oro tra il 1999 ed il 2002

- Il prezzo medio ottenuto fu di 275$/oncia

- Questo prezzo era 10$ in meno del prezzo dell’oro il 6 maggio 1999, il giorno prima dell’annuncio

- Il prezzo medio dell’oro dalla fine della vendita di Brown è stato di 997$/oncia (+262%)

- Oggi l’oro è a 1.272$/oncia (+367% rispetto al prezzo medio di vendita di Brown).

La maggior parte degli investitori prende decisioni sbagliate in privato, danneggiando solo i propri guadagni. Ma mentre la vendita di oro non è forse la peggiore decisione che Gordon Brown abbia preso, dopo il taglio dei crediti d’imposta sui dividendi e lo smantellamento del controllo della City sulla Bank of England, il “fondo di Brown” del prezzo dell’oro è certamente la decisione di investimento peggiore della storia moderna.

L’annuncio del Tesoro britannico, emesso durante un tranquillo venerdì pomeriggio del maggio 1999, non solo coincise con il prezzo dell’oro più basso di due decenni, ma contribuì ad un altro calo del 10% prima che il governo cominciasse le vendite a luglio, dando una scossa al mercato dei metalli preziosi due mesi in anticipo rispetto alla prima asta.

Quello che passò inosservato al tempo è che la Bank of England, centro del commercio mondiale dei metalli oggi come allora, in effetti aiutò il crollo del prezzo dell’oro, poichè aveva concesso in prestito fino ad un quarto delle riserve del Regno Unito, guadagnando un piccolo interesse dalle aziende estrattive e proteggendo la produzione futura dal mercato ribassista, ma aveva allargato la quantità di metallo disponibile per gli speculatori da prendere in prestito e vendere al ribasso, mentre il tesoro stesso voleva vendere.

Le vendite dell’oro tra il 1999 ed il 2002 sembravano perfettamente razionali al tempo. Gli USA avevao dato il colpo di grazia al Gold Standard quasi trent’anni prima, l’euro era appena stato messo in circolazione, unificando l’Europa continentale in un progetto politico con una valuta nuova.

Un cambio del regime monetario rende sempre obsoleti gli asset dietro al regime precedente, e Gordon Brown, se avesse studiato la storia, avrebbe forse potuto notare come la Germania avesse liquidato in fretta l’argento nel passaggio al Gold Standard intorno al 1870, cercando di accumulare oro prima che gli altri stati seguissero l’esempio.

Dorante la solida crescita di fine anni 90 e le Borse ai massimi, molti altri governi occidentali si stavano liberando delle riserve auree, simbolo del Gold Standard e poi degli accordi di Bretton-Woods. Il Treasury britannico non tardò a seguirli. Lo stesso Gordon Brown cercava di convincere il Fondo Monetario Internazionale a vendere parte dell’oro, e ad usare il denaro per eliminare il debito del Terzo Mondo entro il volgere del millennio.

L’ideologia dietro alla vendita di Brown è riconducibile a Lenin, che scrisse nel 1921 che la “completa vittoria del socialismo” avrebbe fatto sì che le riserve nazionali di oro fossero fuse ed utilizzate per i bagni pubblici.

Oggi molti banchieri centrali sono preoccupati di trovare invece dollari, euro e sterline al posto della carta igienica.

La Russia ha acquistato più oro di tutti questo secolo, seguita da Cina ed India.

La vendita dell’oro fu così maldestra che le altre nazioni occidentali si riunirono e si accordarono su limitare le vendite totali del settore nei cinque anni successivi. Questo, e la promessa di non prestare più oro, sostennero un rialzo pressochè permanente al “fondo di Brown” del prezzo dell’oro.

Anche se gli accordi sono stati rinnovati tre volte da allora, le vendite di oro delle Banche Centrali sono pressochè terminate.

Le vendite di oro del Regno Unito del 1999-2002 se non altro hanno dato tre lezioni importanti agli investitori privati:

- Quello che sembra razionale, non è sempre saggio.

Agli occhi di molti osservatori alla fine del secolo scorso, l’oro sembrava obsoleto come il cavallo un secolo prima, con l’avanzare della tecnologia. Gli investitori occidentali erano accecati dalle offerte delle DotCom, e quasi tutte le Banche Centrali, tranne le Big 4 (USA; Germania, Italia e Francia) fecero pesanti vendite. Fuori dal mondo sviluppato, il fascino dell’oro nojn venne intaccato, ed il ritorno delle crisi finanziarie di era vittoriana era dietro l’angolo, grazie in parte alla storica arroganza della politica. È importante guardare oltre le proprie solite fonti d’informazione, e non dare per scontato che quello che sta succedendo ora possa continuare.

- La riserva di oro di un paese non ha nulla a che fare con la stabilità finanziaria della sua valuta.

Altre politiche influenzano l’economia molto di più delle riserve auree, soprattutto deficit fiscali e tassi d’interesse. Nel decennio successivo alla decisione di Brown, la sterlina salì al picco di 35 anni sopra i 2$. L’accumulo di oro della Russia, ora quinto maggior detentore di oro al mondo, non ha fermato la scivolata del rublo ora ai minimi storici. La situazione economica disastrosa del Venezuela sta accadendo nonostante il 60% delle sue riserve sia in oro.

- Bisogna vendere oro quando gli altri mercati sono in crisi, non quando è economico.

I governi si trovano di fronte ad un vincolo prima di utilizzare le riserve d’oro contro una crisi, poichè vendere l’ultima risprsa quando le previsioni sono negative fornisce un segnale ed un peggioramento della crisi imminente. Gli investitori privati, senza vincoli politici, possono ribilanciare i propri asset quando l’oro è alto, e gli altri investimenti sono economici.

Anche se la performance di un asset non costituisce di per sè una garanzia per il futuro, l’oro è stato costantemente un contrappeso al calo di altri prodotti finanziari. In tutti i periodi di cinque anni dal 1968, per esempio, l’oro è salito il 96% delle volte nelle quali l’indice FTSE All Shares ha segnato una perdita. Per gli investitori americani, l’oro è salito il 98% del tempo rispetto a cinque anni prima, tutte le volte che l’indice S&P è sceso.

... altrimenti, ci si può affidare alla saggezza del New York Times, quando tre giorni prima della decisione di Gordon Brown scrisse “Chi ha bisogno di oro, quando abbiamo i banchieri centrali che gestiscono la politica monetaria?”.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email