Oro, euro e CHF: quale porto sicuro?

Tutti pazzi per il franco svizzero, eccetto gli svizzeri...

Di Adrian Ash - BullionVault.it

“PER LA SVIZZERA potrebbe essere più conveniente adottare l’euro, visto che l’apprezzamento del franco compromette le esportazioni” scrive Bloomberg in un report da Basilea.

“È un incubo per tutti” dichiara Thierry Stern di Patek Phillipe. “Ci dobbiamo adattare. Qualcosa accadrà, non sappiamo quando ma un giorno succederà.”

Per ovvie ragioni, gli industriali sono sempre in favore della svalutazione: visto che le esportazioni rappresentano la metà del PIL della Svizzera (la stessa proporzione della Germania) il pensiero di abbandonare il franco svizzero non dovrebbe stupire più di tanto. La moneta unica ha sicuramente aiutato la Germania a diventare più competitiva all’interno dell’aera euro, e non c’è quindi da stupirsi che l’idea stia prendendo piede, come dice Bloomberg.

In questo momento il franco è talmente forte che le esportazioni svizzere hanno recuperato appena il 7,1% anno su anno, mentre “in Germania il mercato estero è salito del 15% nello stesso periodo”, secondo quanto scrive Bloomberg che punta il dito contro una delle poche valute che ha conservato lo status di “porto sicuro”. Con un incremento di un decimo contro l’euro da marzo 2010, non ha perso nemmeno contro l’oro, fino al momento, nel 2011. E a cosa serve una valuta che non si svaluta?

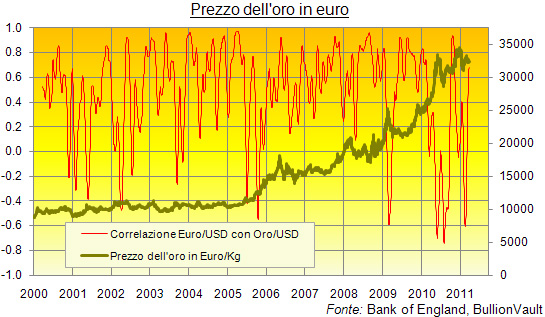

Un tempo, come mostra il grafico del prezzo dell’oro in euro, l’euro ha dimostrato di essere un investimento valido quanto l’oro.

Stabile a €10.500/KG per i primi 5 anni della divisa unica, il prezzo dell’oro denominato in euro non è esploso fino a metà 2005. La correlazione con l’euro (in che misura oro e dollaro si sono mossi nella stessa direzione contro il dollaro, calcolata su base mensile) come si vede dal grafico è piuttosto alta. Per un certo periodo ha avuto picchi regolari appena al di sotto dell’1,0, che significa che l’oro e l’euro si sono mossi insieme in maniera quasi esatta. Solo una volta questa correlazione è scesa a meno 0.4, quando l’oro e l’euro si sono mossi in direzione opposta.

Nel periodo centrale (dal 2005 al 2009) l’oro e l’euro si sono mossi nella stessa direzione contro il dollaro, ma il valore dell’oro ha superato in maniera considerevole quello della moneta unica, regalando rendimenti importanti agli investitori europei. Dall’inizio del 2009 invece, e sopratutto dall’inizio del 2010, l’euro e l’oro hanno seguito percorsi indipendenti (nello specifico, l’oro in crescita e l’euro al ribasso) che hanno portato il metallo giallo al massimo storico contro la moneta unica.

L’attuale bull dell’oro (di lunga durata, ma ancora non abbastanza aggressivo per poter parlare di bolla) iniziò dopo il lancio della moneta unica, proprio mentre in Svizzera si votava per slegare il franco svizzero all’oro. Proprio come le vendite d’oro non sono riuscite a portarne il prezzo in basso (al contrario, il prezzo ha cominciato a crescere dopo 20 anni di bear), allo stesso modo la cessazione dell’ancoramento del franco svizzero all’oro non ha compromesso lo status di “porto sicuro” della moneta elvetica. E neppure quando la Banca nazionale svizzera ha sperato nell’inflazione, portando a zero i tassi di interesse e stampato nuove banconote, è riuscita nel l’intento di svalutare la moneta sul mercato del forex.

Sembra difficile insomma riuscire a svalutare il franco, proprio perché viene ancora considerato un porto sicuro, sopratutto in questo momento in cui i capitali fuggono dalle monete di casa propria, stampate in eccessiva quantità e i cui rendimenti sono pari a zero. Quale scelta può fare la Banca nazionale svizzera se non cedere all’euro?

“Non credo che i capitali in fuga verso il franco svizzero diminiuranno” dice un manager di investimenti newyorchese al BusinessWeek. “I clienti semplicemente non vogliono più euro.” Chi vuole l’euro, invece sono gli industriali svizzeri che hanno interessi nei mercati esteri.

Gli indecisi possono sempre valutare se non sia invece più opportuno comprare oro.

Investire in oro fisico ai prezzi del mercato professionale. BullionVault offre il modo più semplice, sicuro e conveniente per investire in oro in lingotti del tipo Good delivery, custoditi in Svizzera.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email