Comprare oro per diversificare il portafoglio

L'oro è indispensabile per la diversificazione perché tende a crescere quando gli altri investimenti falliscono

Di Adrian Ash - BullionVault.it

LA PRIMA VERITÀ che ciascun investitore dovrebbe tenere a mente è che non c'è alcun asset destinato a funzionare per sempre: né azioni, né investimenti immobiliari, né materie primo o oro. Per questo una buona diversificazione del rischio del proprio portafoglio è fondamentale per gestire con successo i propri investimenti.

Le commodities funzionano bene in questo momento, ma non è sempre stato così: tra gli anni ’80 e ’90, e nonostante l’inflazione, un’importante flessione coinvolse tutte le materie prime. Tra il 1980 e il 2000, gli immobili residenziali acquistarono valore, i titoli azionari US superarono di 13 volte il costo della vita, i bond del tesoro avevano un rendimento medio dell’8% annuo, e persino i rendimenti dei conti bancari garantivano un raddoppio del potere d’acquisto. Nello stesso momento le materie prime (secondo l’indice CRB) ebbero una flessione che ne portò il prezzo, aggiustato all’inflazione, a meno della metà.

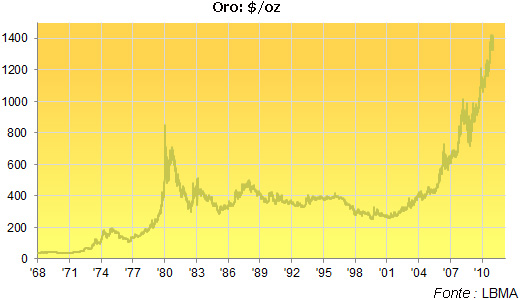

Negli ultimi 11 anni invece la tendenza è stata opposta. Così come era accaduto durante gli anni ’70 il prezzo delle materie prime ha avuto un incremento che ha portato l’indice CRB a triplicare. Il prezzo dell’oro, allo stesso modo, ha continuato a salire, anno dopo anno. Il prezzo degli immobili si è gonfiato e poi è esploso, le azioni non hanno dato significativi profitti (e hanno invece sofferto due crolli, dividendi compresi) e il rendimento reale sui conti bancari è ormai sotto lo zero.

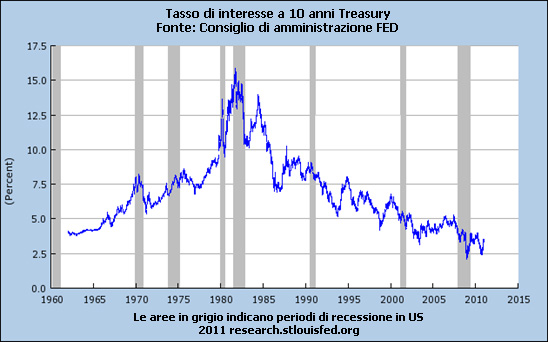

I Treasury rimangono un enigma. Hanno continuato a crescere, in un bull che dura da trent’anni.

“È una combinazione insolita: normalmente la performance dell’oro e dei Treasury è di correlazione inversa” scrisse l’Economist la scorsa estate. “Possedere oro è tradizionalmente una protezione contro l’inflazione, la quale è generalmente un nemico per chi possiede bond governativi.”

Sia l’oro che i bond governativi sono “porti sicuri” argomentava l’Economist. Ma le crisi del 2007 e del 2009 non spiegano questo enigma (entrambi gli asset in uptrend) durato dieci anni. Le banche centrali tengono i rendimenti bassi “in maniera artificiale” mantenendo i Treasury alti grazie al quantitative easing, mentre il prezzo dell’oro sale a causa (così sembra) dell’inflazione. Eppure, sia i bond che l’oro fisico erano in crescita prima che Bernanke decidesse di stampare altri biglietti verdi. La risposta più semplice sembra essere che gli investitori sapevano che le banche centrali avrebbero fatto ricorso all’inflazione, ma fu la minaccia della deflazione che rese davvero appettibili i bond.

“La direzione della politica ufficiale (tassi bassi, quantitative easing, deficit nazionali difficili da gestire) sembra inflazionaria, ma i fondamentali economici (gap di produttività e poca crescita del credito) sono deflazionari”, scrive l’Economist.

“Gli investitori che comprano bond e oro stanno proteggendo gli altri investimenti.”

All’inizio del 2011, l’oro ha totalizzato 10 anni di profitti reali anno su anno. I Treasury hanno avuto un incremento per circa trent’anni. I due prodotti sono scelti dagli stessi investitori? La maggior parte degli investitori in oro fisico, con i quali parlo quotidianamente grazie alla mia posizione a BullionVault, si farebbero tagliare una mano prima di proteggersi con i bond americani. Sopratutto, data la legge infallibile secondo la quale nessun investimento funziona per sempre, uno dei due, o entrambi, sono destinati prima o poi a crollare.

Sia che gli investitori temano l’inflazione o la auspichino, i rendimenti dei bond cadono quando i prezzi salgono. Quindi, grazie a tassi di interesse più bassi dal 1982, i bond sono cresciuti per tutta la durata di una generazione.

L’oro, d’altra parte, non rende nulla. Dopo un ventennio di bear market, è in crescita dal 2001 (e dal 2005 in maniera imponente) in coincidenza con la caduta a picco dei tassi di interesse.

Cosa accadrà d’ora in poi non dipende dall’oro, immutabile nel bene e nel male da millenni. Dipende piuttosto dalle altre scelte che gli investitori decidono di fare. I bond rimangono un enigma, per lo meno fino a quando l’oro continua a crescere. Per quanto riguarda le azioni, ecco il commento del Financial Times: “Dylan Grice [di Société Générale] nota che il rapporto prezzo/rendimento aggiustato ciclicamente (ovvero una media mobile decennale del rapporto prezzo/rendimento) dello S&P 500, è oggi storicamente al quintile più alto.”

“Andrew Smithers di Smithers & Co ritiene che il mercato azionario US sia sopravvalutato del 70%. Secondo i numeri di Grice, i rendimenti annui nel prossimo decennio probabilmente avranno una media dell’1,4%”.

Altri 10 anni di rendimenti poveri nel mercato azionario probabilmente causerà una nuova “Death of Equities” simile a quella che al termine degli anni ’70 segnò il bottom dei mercati azionati mondiali, e il picco dell’ultimo bull market dell’oro. Non c’è ovviamente alcuna garanzia che l’oro aspetterà che il mercato azionario tocchi il fondo (peraltro ancora ben lontano) prima di andare esso stesso in flessione. È anche vero che l’oro tende ad essere meno utile quando il rendimento degli altri asset sale.

Che la si voglia chiamare diversificazione, o assicurazione, è certo che il prezzo dell’oro tende a crescere quando gli altri investimenti falliscono.

Investire in oro fisico ai prezzi del mercato professionale. BullionVault offre il modo più semplice, sicuro e conveniente per investire in oro in lingotti del tipo Good delivery, custoditi in Svizzera.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email