Putin contro Fed: Chi ha influito di più sul prezzo dell'oro?

1° anniversario dell'aumento dei tassi e dell'invasione...

Tradotto con www.DeepL.com/Translator (versione gratuita)

VENERDI' ricorreranno 12 mesi da quando la Russia ha iniziato il suo ultimo tentativo di invadere l'Ucraina, scrive Adrian Ash di BullionVault.

Tre settimane dopo ricorrerà il 1° anniversario dell'inizio del rialzo dei tassi di interesse da parte della Fed statunitense.

Visto dal nostro piccolo angolo di mondo, qui nei metalli preziosi, chi sta avendo il maggiore impatto finora?

Per essere chiari, gli omicidi e l'angoscia scatenati da Putin continuano a dominare la politica globale. La violenza della Russia continua a far salire anche l'inflazione. O almeno così sembrano pensare tutti.

Citando il balzo del 20% del prezzo del pane nel Regno Unito dello scorso anno (più il 29% per il burro, il 38% per il latte e il 40% per l'olio d'oliva), "uno dei principali fattori alla base degli alti livelli di inflazione dei prezzi dei generi alimentari è l'aumento del costo dell'energia... come risultato dell'invasione russa in corso in Ucraina", si legge in un rapporto per il Parlamento di Londra.

"Un altro fattore che porta all'inflazione dei prezzi alimentari è l'impatto del conflitto sulle esportazioni di prodotti alimentari sia dalla Russia che dall'Ucraina".

In altre parole, "la guerra della Russia contro l'Ucraina potrebbe spingere centinaia di milioni di persone in estrema povertà", strilla il Daily Mail qui nel Regno Unito, citando uno studio su come l'aumento dei costi energetici colpisca più duramente i più poveri. Forse perché hanno meno soldi.

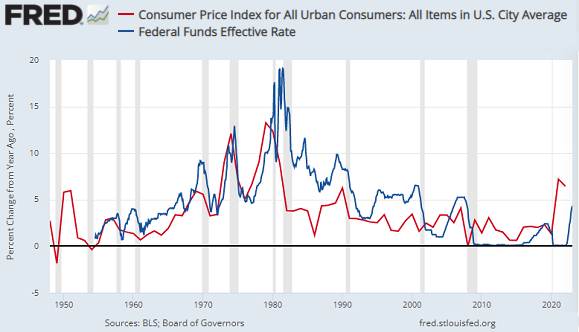

Grafico dell'inflazione statunitense (in rosso, ritmo di fine anno) rispetto ai tassi di interesse della Fed statunitense. Fonte: Fed di St. Louis

Ma mentre la prima bozza della storia si fa concreta, vale la pena ricordare che i costi dell'energia e l'inflazione globale erano già balzati ai massimi pluridecennali per la maggior parte delle economie prima che le sciabolate del Cremlino iniziassero lo scorso Capodanno.

In effetti, l'indice dei prezzi al consumo nell'economia numero uno al mondo, gli Stati Uniti, è aumentato del 7,2% nel 2021 - la peggiore inflazione dal 1981 - ma ha rallentato per aumentare "solo" del 6,4% nel 2022.

Certo, l'impennata del dollaro americano ha giocato un ruolo importante. Nell'estate del 2022 il biglietto verde ha raggiunto il valore più alto dall'inizio del XXI secolo sul mercato forex.

Questo ha anche contribuito a far salire i tassi d'inflazione globale al di fuori degli Stati Uniti nel 2022, perché il costo del gas naturale, del greggio, del grano e di tutto il resto non è sceso così tanto quando si deve pagare in euro, yen o (soprendentemente) sterlina britannica.

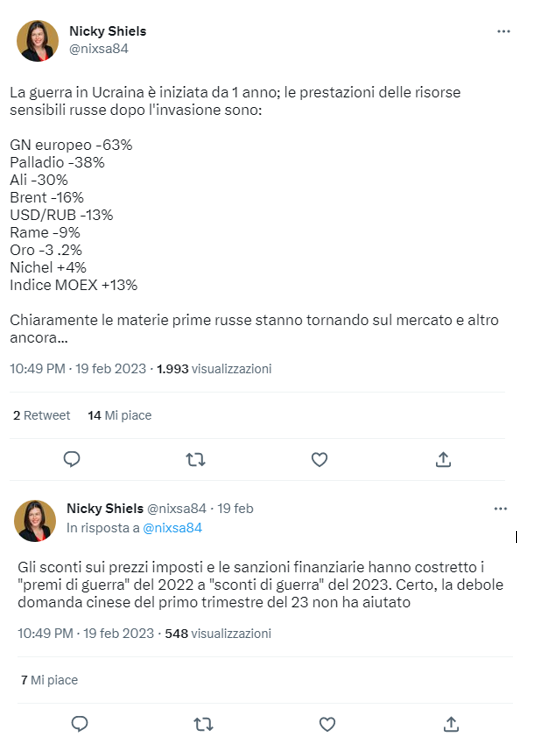

Tuttavia, i prezzi dell'energia sono ora molto più bassi rispetto a quel giorno nero in cui i carri armati russi hanno attraversato il confine.

Così come la maggior parte dei prezzi delle altre materie prime "legate alla Russia", in particolare il palladio, ma anche l'alluminio e il rame. Mentre il mercato azionario di Mosca è salito, almeno in termini di rubli.

Qualunque sia la verità sul fatto che le forniture russe di materie prime energetiche raggiungano il mercato globale nonostante le sanzioni occidentali, non vedrete presto i benefici nelle vostre bollette energetiche.

Anche fare il pieno alla propria auto costa circa come 12 mesi fa (per la benzina, se non per il diesel)...

... praticamente un record all'epoca, ma nettamente inferiore al picco dello scorso giugno, con un calo di oltre 1 dollaro al gallone per gli automobilisti statunitensi.

Tuttavia, come si legge nel commento di Nicky Shiels della raffineria svizzera MKS Pamp, il costo assoluto delle materie prime si è più che ridimensionato dopo lo shock della guerra di Putin, tornando a scendere anche quando la guerra si è trascinata, uccidendo migliaia di persone e non ottenendo alcun risultato.

E la guerra della Fed all'inflazione? Scusate, volevo dire "operazione speciale".

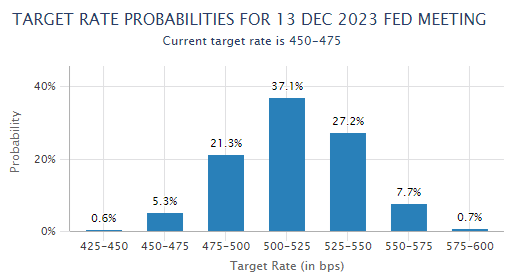

Grafico delle scommesse su dove finiranno i tassi della Fed nel 2023. Fonte: Strumento FedWatch del CME

Questo grafico proviene dalla borsa dei derivati CME.

Mostra come i trader di tassi d'interesse scommettono su dove la Fed statunitense fisserà il suo tasso d'interesse di riferimento a Natale 2023.

Solo un mese fa, oltre l'86% di tali scommesse vedeva la Fed terminare l'anno all'attuale tasso del 4,75% o inferiore.

Ma la convinzione che non ci saranno rialzi... o che ci saranno ancora alcuni rialzi e poi una grande ritirata... è ora scesa a meno del 6%.

Come si può notare, la maggior parte dei trader sui tassi d'interesse ritiene che la Fed terminerà il 2023 con un tetto massimo del 5,25% o superiore.

Il mese scorso questa possibilità era data a meno del 2%.

Da qui la grande svolta dei prezzi dell'oro (e dell'argento) rispetto ai picchi del mese scorso. Perché invece di scommettere che la Fed passerà dal rialzo dei tassi al loro taglio, improvvisamente tutti pensano che la Fed continuerà a salire.

Proprio come la Fed continuava a dire che avrebbe fatto.

Le ragioni alla base di questo cambio di rotta? I solidi dati sull'occupazione, le forti vendite al dettaglio, l'inflazione più forte del previsto e un nuovo consenso sul fatto che i rialzi dei tassi effettuati dalla Fed fino ad oggi non faranno crollare l'economia.

Il mercato obbligazionario non è d'accordo, ma con il valore del debito del Tesoro che è sceso del 20% negli ultimi 12 mesi, chi si preoccupa delle curve dei rendimenti invertite quando il prezzo delle azioni di Tesla è salito del 92% da inizio anno?

Quindi, certo, tenete d'occhio Putin (e Biden, e Xi, e tutti gli altri). Ma tenete d'occhio anche la Fed. Soprattutto attraverso il prisma di come gli speculatori e gli opinionisti pensano che la Fed agirà, indipendentemente da ciò che dice.

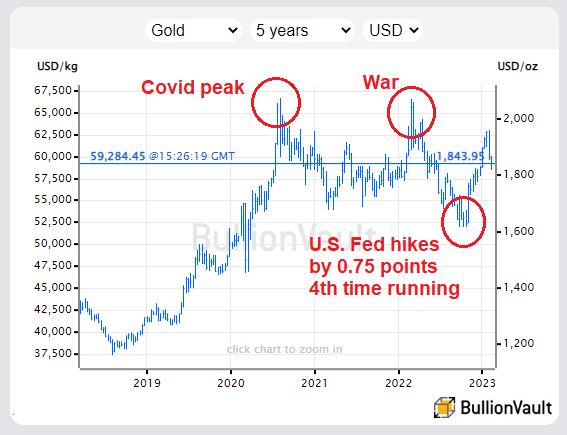

Grafico del prezzo dell'oro in dollari, ultimi 5 anni. Fonte: BullionVault

I tassi di interesse hanno davvero un impatto sui prezzi dell'oro (e dell'argento e degli altri metalli preziosi), perché, tenendo conto dell'inflazione, i rendimenti offerti ai contanti in banca aumentano (o diminuiscono) il valore futuro del denaro. E questo, insieme alle azioni del mercato azionario, rappresenta la principale concorrenza dell'oro per gli investitori e i risparmiatori.

Per quanto riguarda i conflitti geopolitici, l'impatto è molto meno certo.

Per ogni invasione sovietica dell'Afghanistan (quando l'oro salì a 850 dollari l'oncia a Capodanno del 1980) c'è un'invasione russa della Crimea (quando l'oro continuò a scendere nel 2014) o una crisi missilistica cubana (quando l'oro scambiato liberamente rimase fedele al suo valore ufficiale di 35 dollari l'oncia) o un test missilistico della Corea del Nord sparato nel Mar del Giappone (si veda più o meno uno qualsiasi di questi momenti spaventosi che hanno lasciato l'oro freddo negli ultimi anni).

Detto questo, ci sono molte ragioni geopolitiche per comprare oro. La forte domanda delle banche centrali dell'anno scorso, ad esempio, ha contribuito a mettere un pavimento sotto il mercato, in quanto la Russia, la Cina e altri paesi colpiti o che temono le sanzioni occidentali hanno scelto di aumentare le loro riserve di oro.

L'oro è stato chiaramente spinto al rialzo anche dallo shock dello scorso febbraio, con l'invasione dell'Ucraina da parte della Russia, che ha stimolato una corsa al metallo "rifugio" mentre l'Europa si trovava ad affrontare la prima guerra tra grandi potenze dal 1945.

Ma per il mercato dell'oro non si è rivelata (finora) la terza guerra mondiale. Speriamo che anche il 2023 non si riveli tale.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email