Oro e valuta: le riserve delle Banche Centrali

Come cambia la proporzione delle riserve d'oro delle Banche Centrali rispetto alle riserve in valuta

Di Adrian Ash - BullionVault

IL PREZZO DELL'ORO ha appena rotto il downtrend (la linea che unisce i massimi) dal record raggiunto nell’estate 2011. Questo è perlomeno quello che dicono i grafici dell’analisi tecnica.

Così come accadde nell’estate del 2007 (quando l’oro iniziò una corsa del 55% in 6 mesi) mercoledì scorso il prezzo è salito a causa di un elemento fondamentale: il prezzo del denaro, in particolare del dollaro, la valuta principale del commercio e delle riserve delle banche centrali.

Il fattore scatenante nel 2007 fu un taglio dello 0,25% dei tassi di interesse, che diedero il segnale che la Fed avrebbe cambiato tendenza rispetto ai tassi di interesse e quindi sui rendimenti dei conti deposito. La promessa recente della Fed di mantenere i tassi di interesse vicino allo zero “ha portato l’oro molto più in alto delle medie a 50, 100 e 200 giorni, e aperto interessanti target verso l’alto” ha detto un analista tecnico di Londra. Il tetto precedente di $1700 è diventato un livello di supporto, ha dichiarato la bullion bank Scotia Mocatta, “con un ulteriore supporto chiave alla media ai 200 giorni di $1645.”

Qualunque siano le vostre opinioni su questi dati, fare un passo indietro aiuta a vedere la situazione più chiaramente. Chi sta comprando oro e perché, sono così chiari che a mala pena serve una spiegazione.

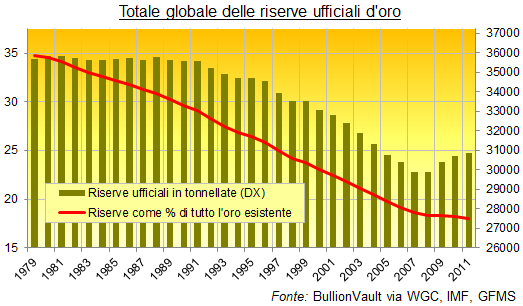

L’oro posseduto delle banche centrali, per esempio, è salito al suo massimo di sei anni, secondo i dati del Fondo Monetario Internazionale. Le nazioni emergenti e in via di sviluppo dal 2008 hanno espanso le riserve del 25% in volume. L’occidente indebitato è un venditore netto, ma di pochissimo.

C’è la percezione che l’oro non sia più una parte cruciale del sistema finanziario nello stesso modo in cui lo era durante il sistema aureo, ovvero prima del 1970/71” ha dichiarato Marcus Grubb del World Gold Council in un’intervista con Tekoa Da Silva questa settimana. “In realtà non è così.”

“Anche con la fine del sistema aureo, l’oro rimane un asset posseduto dalla maggior parte delle banche centrali, e si è notato di recente un trend che testimonia che il ruolo dell’oro nel tessuto del sistema finanziario è destinato a crescere.”

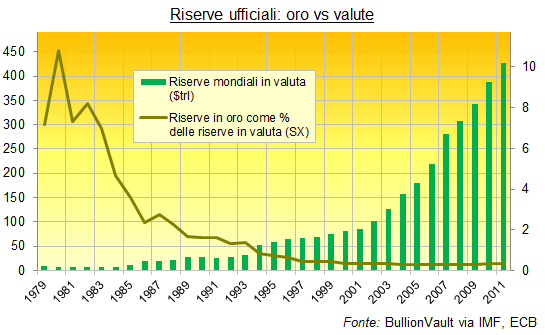

Una buona parte di tale tessuto è costituito dalle riserve ufficiali. Come mostra il grafico, le banche centrali controllano una proporzione sempre minore dell’oro esistente. Una parte sempre più ampia è quindi in mano privata e tale fattore, come nota Marcus Grubb, sta avendo un forte impatto sul funzionamento della finanza.

Prima di tutto i privati hanno riscoperto l’oro in quanto asset finanziario, piuttosto che come un modo decorativo di conservare valore, come fu fino alla fine del ventesimo secolo. La finanza istituzionale non è rimasta indietro, e l’oro è adesso al vaglio del Comitato di Basilea per la vigilanza bancaria, proposto come un asset chiave e di primo livello in seno alle banche per soddisfare i requisiti legati alla liquidità.

Dopotutto, il giro d’affari nel mercato dell’oro fisico di Londra, centro mondiale per lo scambio dell’oro fisico, è di $240 miliardi al giorno: se si escludono le prime quattro coppie, è più del volume di scambio di tutte le valute mondiali. Secondo la rivista Dow Jones, i regolatori in Turchia hanno già riconosciuto l’oro fisico come asset di primo livello per le banche commerciali a cominciare da novembre, con un limite del 10% per un valore di circa 5,5 miliardi di lire turche ($2,9mld). Nel frattempo un numero crescente di case di cambio e broker di primo livello accettano l’oro come collaterale, dato come caparra dalle istituzioni per garantire le posizioni in leva.

L’oro non paga interessi ovviamente. Ma in un mondo di rendimenti a tasso zero , l’oro è comunque avanti rispetto al punto fermo in cui i mercati sono stati costretti dalle politiche delle banche centrali. L’oro non ha nemmeno un grande uso industriale (totalizza circa l’11% della domanda globale nei 5 anni fino al 2011), un fatto che evidenzia che l’oro è sopratutto uno strumento per conservare il valore. In quanto proprietà fisica, l’oro non è un debito che si ripaga o va in fallimento. Poiché è scambiato a livello mondiale, il mercato è estremamente liquido e il prezzo viene deciso immediatamente. Essendo raro e indistruttibile, è ciò che si avvicina più al concetto di “denaro” al giorno d’oggi.

Tempo fa l’oro sottendeva l’intero sistema monetario. Con esclusione della Cina, che cercò di ancorarsi all’argento, dopo gli accordi sul sistema aureo dopo la Prima e la Seconda Guerra, il valore dell’oro delle riserve centrali era di gran lunga superiore a quello delle obbligazioni cartacee che le banche si scambiavano le une con le altre.

Anche trenta anni fa, dieci anni dopo il collasso di quello che passò come il sistema aureo del dopoguerra, i possedimenti in oro delle banche centrali erano il triplo in valore delle riserve monetarie. Diamo invece uno sguardo alla decade appena trascorsa, i dieci anni in cui gli investimenti in oro hanno vinto clamorosamente contro ogni altro modo di preservare valore. Praticamente qualsiasi valuta che vi venga in mente ha perso valore dell’85% contro l’oro. Eppure le proporzioni in valore delle riserve delle banche centrali non sono cambiate, a causa della quantità di nuova moneta stampata.

L’oro insomma è sommerso dalla carta. Per tornare alle proporzioni del 1995 l’oro dovrebbe raddoppiare di valore. Per tornare alle proporzioni del 1980 il valore dovrebbe moltiplicarsi di 15 volte. O in alternativa il valore delle valute che costituiscono parte della riserva delle banche centrali dovrebbe cadere del 93%.

Di questo trend però non c’è traccia, né sui grafici né sugli elementi fondamentali. Il dollaro statunitense rimane la più importante riserva in valuta, e conta per il 62% delle riserve dichiarate secondo i dati del FMI. È meno del picco del 2001 di oltre il 71%, ma più o meno la stessa proporzione della metà degli anni ’90. Eppure, per citare Philip Coggan, editorialista del Financial Times che attualmente scrive per l’Economist ed è autore del saggio Paper Promises:

“La Gran Bretagna decise i termini del sistema aureo, così come gli Stati Uniti decisero quelli degli accordi di Bretton Woods nel 1944. I termini del prossimo sistema finanziario saranno probabilmente decisi dal creditore più forte in gioco, la Cina. Tale sistema probabilmente sarà molto diverso rispetto a quello a cui ci siamo abituati negli ultimi 30 anni.”

Coggan considera inoltre che la Cina non è l’unico grande creditore, né detiene il potere dominante che avevano gli Stati Uniti alla fine della Seconda Guerra. Eppure, sia che questo cambiamento cominci oggi o tra dieci anni, è certo che non avverrà in maniera indolore. Il rifiuto del debito nazionale (che è la forma in cui si trova la maggior parte delle riserve in valuta) comincerà con l’accordo sui bond greci, e porterà in un primo momento all’aumento della quota di dollari nelle riserve nazionali ma evidenzierà il rischio ultimo di detenere “promesse di carta”. E quella paura, di dover perdere denaro con il default o la svalutazione, è l’elemento che sta guidando l’aumento delle riserve d’oro nelle banche centrali.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email