I ponti lasciati a metà delle Banche Centrali

Di Alessandra Pilloni - BullionVault

DURANTE I CINQUE ANNI trascorsi dall’inizio della crisi finanziaria globale, le banche centrali dei principali paesi coinvolti hanno a più riprese preso misure in favore dell’economia. Tali misure si sono mosse principalmente in due direzioni: l’espansione della base monetaria, per iniettare liquidità in un’economia che ne era a secco, e l’abbassamento dei tassi di sconto, ovvero il tasso di interesse al quale gli istituti di credito pagano i fondi monetari alla banca centrale.

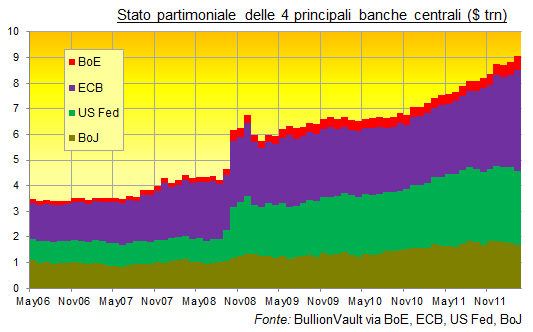

In questo modo sono stati creati dal nulla 5 trilioni di dollari a livello globale, come si vede dal grafico che mostra in che modo è stata ampliata la base monetaria di Giappone, Stati Uniti, Eurozona e Gran Bretagna dal 2006 al 2011.

Quale è stato l’esito di tali misure? Le politiche monetarie portate avanti dalle banche centrali sono sufficienti per uscire dalla crisi, o serve un intervento di tipo politico? Sembrerebbe che i ponti costruiti dalle banche centrali necessitino di un aiuto da parte della governance politica, per non rischiare di trasformarsi in un ponte incompiuto che rimane sospeso per aria. Questo almeno è quello che si aspettano i governatori delle banche centrali, a quello che risulta dalle loro ultime dichiarazioni.

Nelle parole di Mohamed El-Erian, CEO di Pimco, che ad aprile a dichiarato: “Avendo costruito un ponte per i politici e per favorire la salute dei bilanci del settore privato, le banche centrali adesso sperano in una risposta pronta, comprensiva ed efficace.”

Che le banche centrali stiano chiedendo a gran voce tale risposta, è piuttosto chiaro. Ciascuno dei presidenti delle quattro banche centrali più importanti al mondo (BCE, Bank of England, Federal Reserve e Bank of Japan) ha dichiarato di recente che non è possibile trovare una soluzione soltanto stampando altro denaro, e ancora meno abbassando i tassi di sconto, che sono nulli già da tempo.

Per quanto riguarda l’Europa, la scorsa settimana Mario Draghi, presidente della BCE, ha invocato un “patto di crescita” per i governi dell’Eurozona, intervenendo anche in merito alla riduzione delle spese correnti, che dovrebbe mirare a quelle “più improduttive” piuttosto che a quelle destinate agli investimenti. Ha poi rilanciato il tema spinoso dell’integrazione finanziaria in Europa, “chiave per la stabilità, per bilanciare le condizioni monetarie e finanziarie, e per assicurare la trasmissione della politica monetaria”.

Riferendosi alle misure di quantitative easing (QE) messe in atto dal 2008, Ben Bernanke, presidente della Federal Reserve, la scorsa settimana ha dichiarato di essere stato “straordinariamente accomodante” e che preferirebbe evitare di stampare ulteriore moneta che a questo punto sarebbe una spinta all’economia marginale e senza garanzie di successo.

Sembra quindi che in questo momento le banche centrali stiano a guardare in attesa che la politica faccia la sua parte. E se ciò non accadesse? Continuiamo a citare El-Erian: “Se non si presenterà una soluzione da parte dei governi, le banche centrali rischiano di aver costruito ponti molto costosi che però non portano da nessuna parte.”

Ponti sospesi per aria, appunto.

La metafora si adatta felicemente anche a quanto successo in Giappone. All’inizio degli anni ’90, subito dopo lo scoppio della bolla speculativa che ha portato il Giappone a un ventennio di deflazione, il governo decise di spendere cifre enormi per dare lavoro al settore delle costruzioni, con l’unico risultato di aver costruito strade e ponti che, letteralmente, non portano da nessuna parte, e sopratutto non hanno neppure evitato il lungo periodo di deflazione.

Non c’è quindi nessuna garanzia che le soluzioni prospettate da El-Erian e chieste dalle banche centrali funzioneranno, e la storia insegna che una mossa analoga del Giappone di venti anni fa alla fine non ha funzionato.

In attesa di tale soluzione, che completi i ponti a metà costruiti dagli interventi di politica monetaria, “le banche centrali rimarranno sotto costante pressione” considera El-Erian “con implicazioni che riguardano il futuro stesso delle banche centrali e la salute delle economie a livello nazionale, locale e globale.”

Per capire come stanno reagendo i mercati a questa situazione di incertezza basta considerare cosa sta accadendo nei mercati azionari di tutto il mondo, quanto rendono i Tresuries emessi dal governo statunitense e in che modo si è mosso il prezzo dell’oro dall’inizio della crisi nel 2008.

Ripubblicazione contenuti

Ripubblicazione contenuti Invia un'email

Invia un'email